Memulai bisnis kecil atau perusahaan dengan potensi pertumbuhan tinggi adalah waktu yang memabukkan; dengan banyak tuntutan waktu, tenaga, dan uang Anda. Ada juga banyak risiko karena hingga 90% startup tidak bertahan dalam 5 tahun pertama dalam bisnis, menurut Small Business Administration (SBA) AS, dengan 21% gagal di tahun pertama, 30% sisanya gagal pada tahun ke-2, dan 50% sisanya gagal pada tahun ke-5.

Yang lebih memprihatinkan adalah statistik 10 tahun yang menunjukkan 70% lainnya gagal bertahan dalam 10 tahun pertama bisnis mereka. Sebagian besar kegagalan ini, seperti yang akan Anda lihat di bagian selanjutnya, berasal dari masalah arus kas. Karenanya, mengembangkan strategi keuangan yang baik untuk startup membantu bisnis ini bertahan lebih dari 10 tahun.

Gambar milik Untung dari Tech

Startup membutuhkan pembiayaan yang besar dan sumber daya keuangan yang dibutuhkan untuk memulai bisnis semakin besar setiap tahun. Seperti yang Anda lihat pada grafik di atas, rata-rata startup membutuhkan $5,6 juta sebelum pembiayaan Seri A.

Uang awal ini berasal dari berbagai sumber termasuk teman dan keluarga, sumber keuangan pendiri (seperti remortgaging properti, tabungan, dan bahkan pembiayaan utang menggunakan kartu kredit pribadi). Sumber pendanaan awal lainnya berasal dari angel investor, meski itu berarti melepaskan banyak kendali dan ekuitas. Biasanya, perusahaan modal ventura menunggu hingga Seri A dan seterusnya untuk melakukan investasi. SBA, yang sebelumnya merupakan sumber penemuan awal yang signifikan, kini kekurangan sumber daya yang diperlukan untuk memenuhi kebutuhan startup.

Menurut Techcrunch, banyak pendiri melalui 3 putaran pembiayaan awal sebelum mereka siap untuk dana Seri A. Ini berarti Anda memerlukan strategi keuangan yang baik agar startup berhasil.

Batu sandungan utama untuk bisnis baru

Startup gagal karena sejumlah alasan. Alasan kegagalan yang paling signifikan adalah ide yang tidak sesuai dengan pasar atau tidak diterapkan secara efektif. Itu tidak perlu dipikirkan lagi. Misalnya, saya termasuk dalam grup startup di mana anggotanya berbagi MVP (produk minimum yang layak) atau bahkan menyempurnakan ide.

Sayangnya, banyak dari ini didasarkan pada apa yang BISA dilakukan oleh pendiri daripada apa yang dibutuhkan pasar. Saya melihat banyak variasi pada model Grubhub dengan diferensiasi terbatas dari pemimpin industri ini. Mengarungi pasar seperti ini, di mana para pemimpin sudah ada, membutuhkan keuntungan besar bagi pengguna dibandingkan produk yang ada, pembeda yang membutuhkan waktu dan keterampilan untuk ditiru, dan banyak uang untuk meledakkan produk Anda di seluruh pasar pengguna. Itu bukan untuk menjadi lemah hati. Kurang dari 1% startup berkembang menjadi unicorn untuk mendominasi industri baru, seperti Airbnb, Uber, atau Grubhub.

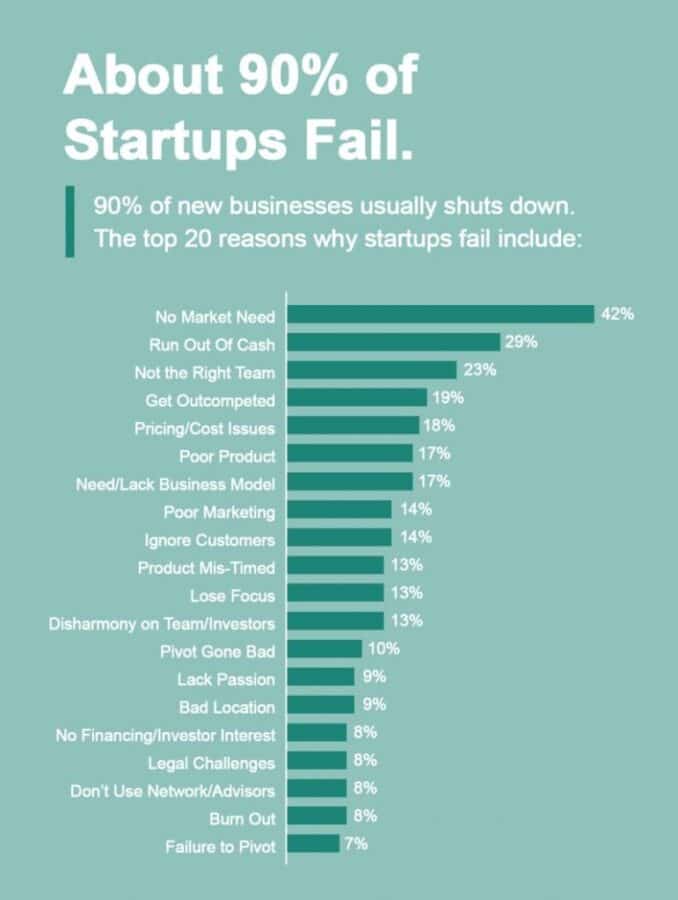

Alasan kegagalan terbesar kedua adalah tidak memiliki strategi keuangan agar startup berhasil, seperti yang dapat Anda lihat pada grafik di bawah ini.

Gambar milik Untung dari Tech

Seperti yang Anda lihat, hampir 30% kegagalan berasal dari masalah keuangan — terutama arus kas yang mencerminkan kecocokan antara waktu arus kas masuk dan keluar. Dengan demikian, arus kas adalah batu sandungan utama bagi usaha kecil dan baru muncul dan bisnis yang sukses harus mengembangkan strategi keuangan yang baik untuk startup yang berhasil.

Membangun strategi keuangan yang baik untuk startup

Apa yang dapat Anda lakukan untuk membangun strategi keuangan yang lebih baik untuk kesuksesan startup?

Sebagai usaha kecil atau pengusaha, Anda harus memastikan Anda mengelola uang Anda secara efisien dan profesional. Arus kas tidak berarti Anda tidak melakukan penjualan yang cukup, meskipun meningkatkan penjualan kemungkinan akan meningkatkan arus kas. Sebaliknya, arus kas menunjukkan ketidaksesuaian antara arus kas masuk dan keluar, seperti yang disebutkan di atas. Memperbaiki masalah bergantung pada membangun strategi keuangan untuk kesuksesan startup, termasuk:

Perencanaan yang lebih baik

Penagihan utang yang lebih baik

Anjak piutang

Perencanaan yang lebih baik

Bagian dari perencanaan keuangan yang lebih baik melibatkan penghindaran masalah dengan mengetahui faktor apa yang berkontribusi pada masalah, ketika faktor diselaraskan sedemikian rupa sehingga masalah mungkin terjadi, menempatkan strategi proaktif untuk kemungkinan saat masalah kas muncul.

Anda juga dapat mengembangkan model prediktif berdasarkan upaya penagihan sebelumnya untuk memprediksi dengan lebih baik kapan Anda mungkin mengalami masalah arus kas. Dengan perencanaan yang cermat, Anda berada dalam posisi yang lebih baik untuk bernegosiasi dengan kreditur Anda dan memprioritaskan pembayaran agar uang tunai tetap positif. Alat lain adalah untuk membentuk dana terhadap kekurangan kas, baik secara internal dengan menyisihkan sebagian dari pendapatan Anda dalam bentuk tunai terhadap masalah arus kas atau mengatur jalur kredit dengan bank untuk melihat Anda melalui kekurangan. Ingat, bagaimanapun, bahwa jalur kredit bukanlah pinjaman tradisional dan sering menghadapi tingkat bunga yang lebih tinggi. Opsi kredit ini dirancang sebagai jembatan jangka pendek sampai arus kas masuk mengejar arus keluar. pada saat itu, pinjaman dikembalikan ke bank dengan bunga.

Penagihan hutang

Faktur yang belum dibayar dan pelanggan yang membayar lama sering menyebabkan bisnis gagal karena bisnis harus membayar barang dan jasa yang mereka terima sambil menunggu untuk mengambil dari pelanggan. Sejauh tahun 2016, sebanyak $825 miliar terhutang kepada bisnis kecil AS sekitar $84.000 per bisnis kecil.

Semua hutang ini berarti bisnis Anda tidak dapat berkembang, tidak dapat membayar staf atau vendor mereka, dan tidak dapat menggunakan apa yang pada dasarnya adalah uang mereka sendiri untuk memenuhi kebutuhan keuangan. Pertumbuhan tagihan yang belum dibayar merupakan tren global, meskipun bisnis yang lebih besar dan mapan selalu dapat mendekati bank besar dan menggunakan berbagai bentuk agunan untuk mengakses dana yang dibutuhkan untuk menjaga arus kas positif. Bisnis kecil atau pemula dan pengusaha tidak memiliki ekuitas, rekam jejak yang terbukti, atau hubungan perbankan yang diperlukan untuk membuat strategi ini berhasil. Bisnis dapat dengan mudah gulung tikar, bahkan jika konsep bisnis awal mereka (produk atau layanan) brilian, hanya karena model bisnis (manajemen keuangan/penagihan pembayaran) cacat.

Nasihat sebelumnya berputar di sekitar penggunaan layanan penagihan sebagai upaya terakhir dan kemudian mempersiapkan klien atau pelanggan untuk pergi ke tempat lain, karena menggunakan layanan penagihan utang atau pengacara hanya merusak hubungan.

Namun, menggunakan strategi negatif untuk menagih hutang bukanlah satu-satunya pilihan Anda. Jujurlah dengan pelanggan sehingga mereka memahami ekspektasi pembayaran dan, seperti yang umum terjadi di sebagian besar penjualan B2B, tawarkan diskon untuk pembayaran faktur yang cepat. Diskon umum adalah 2% untuk pembayaran yang diterima dalam 10 hari dengan saldo jatuh tempo dalam 30 hari dan tidak ada diskon. Banyak perusahaan membuat rencana tegas untuk memanfaatkan diskon ini, yang meningkatkan arus kas Anda.

Anjak faktur?

Ada dua metode untuk mengakses uang menggunakan invoice finance. Ada anjak faktur di mana organisasi menyerahkan seluruh proses kepada pihak ketiga. Pihak ketiga memajukan uang tunai yang dibutuhkan, dikurangi biaya penanganan untuk menutupi biaya pembiayaan, menyediakan arus kas yang diperlukan. Lalu ada diskon faktur di mana bisnis dapat menyimpan koleksi faktur di rumah, namun mengakses uang tunai terkait, selama mereka dapat memberikan faktur dan menunjukkan bahwa penagihan sedang berlangsung.

Keduanya adalah cara umum bagi usaha kecil untuk mengumpulkan dan menghasilkan dana tanpa kehilangan ekuitas yang dibangun dalam bisnis, dengan lembaga keuangan memberi Anda uang tunai di muka untuk terus menjalankan bisnis Anda. Ini bukan layanan penagihan hutang, ini adalah penagihan faktur biasa, yang hanya dilakukan oleh pihak ketiga yang berspesialisasi dalam jenis pekerjaan ini. Pihak ketiga mengambil risiko dan kemungkinan penghapusan faktur, sehingga biaya yang dikenakan sepadan dengan risikonya.

Jika bisnis Anda belum pernah menggunakan invoice finance sebelumnya, Anda disarankan untuk mencobanya sebelum membelinya, bandingkan opsi invoice finance untuk menentukan di mana Anda bisa mendapatkan pembayaran invoice, dan juga memiliki akses ke sana saat Anda paling membutuhkan uang.

Apa pun yang Anda lakukan, jika menyangkut uang dan bisnis Anda, pastikan Anda melakukan riset dan hanya pergi dengan bisnis yang disetujui oleh bank yang diakui.

Ingat, spesialisasi.

Anda memiliki banyak hal yang harus dilakukan sebagai bisnis untuk memenuhi kebutuhan pelanggan. Oleh karena itu, fokuslah pada apa yang Anda ketahui, aspek-aspek bisnis dengan dampak terbesar pada pelanggan dan biarkan orang lain melakukan yang terbaik dengan melakukan outsourcing. Pengalihdayaan adalah pilihan yang bagus untuk memperluas proses bisnis Anda, terutama penting ketika fungsi pengalihdayaan memungkinkan Anda untuk mengoptimalkan sumber daya Anda. Ketika datang untuk membiayai pertumbuhan bisnis, membayar tagihan bulanan Anda, atau benar-benar menjaga uang tunai tetap positif, mungkin lebih baik menggunakan anjak piutang untuk meningkatkan arus kas Anda dan menghindari gagal bayar hutang Anda sendiri. Tidak ada yang bisa menjalankan bisnis ketika vendor menolak untuk menerima pesanan atau perusahaan utilitas menutupnya.

Pikiran terakhir

Saya harap artikel ini bermanfaat bagi Anda. Saya tahu ini sedikit di luar ruang kemudi normal kita, tetapi mengembangkan strategi keuangan yang baik untuk startup sangat penting untuk kesuksesan. Sementara itu, saya ingin komentar Anda pada posting ini atau saran untuk posting selanjutnya. Silakan masukkan mereka di komentar.